Давненько у нас не было облигаций лизинговых компаний. Примерно неделю. Интерлизинг в этот раз идёт к инвесторам с флоатером, а не фиксом, а в остальном ситуация стандартная для эмитента: 3 года, амортизация, приличный объём. Посмотрим, что там.

Объём выпуска — 3,5 млрд рублей. 3 года. Ориентир купона: КС+2,85%. Без оферты, с амортизацией по 4% на 12–36 купонах. Купоны ежемесячные. Рейтинг A от Эксперт РА (июль 2024).

Интерлизинг — компания, которая 24 года ведёт свою лизинговую деятельность в 68 городах России. Осуществляет лизинг автомобилей, грузового автотранспорта, строительной техники, производственного оборудования и прочего транспорта. Основная доля клиентов приходится на МСБ с различной специализацией.

В июле этого года Эксперт РА повысил рейтинг с A- до A. Повышение рейтинга обусловлено органическим ростом бизнеса компании при сохранении комфортной капитальной позиции и высокой рентабельности бизнеса, а также усилением ликвидной позиции.

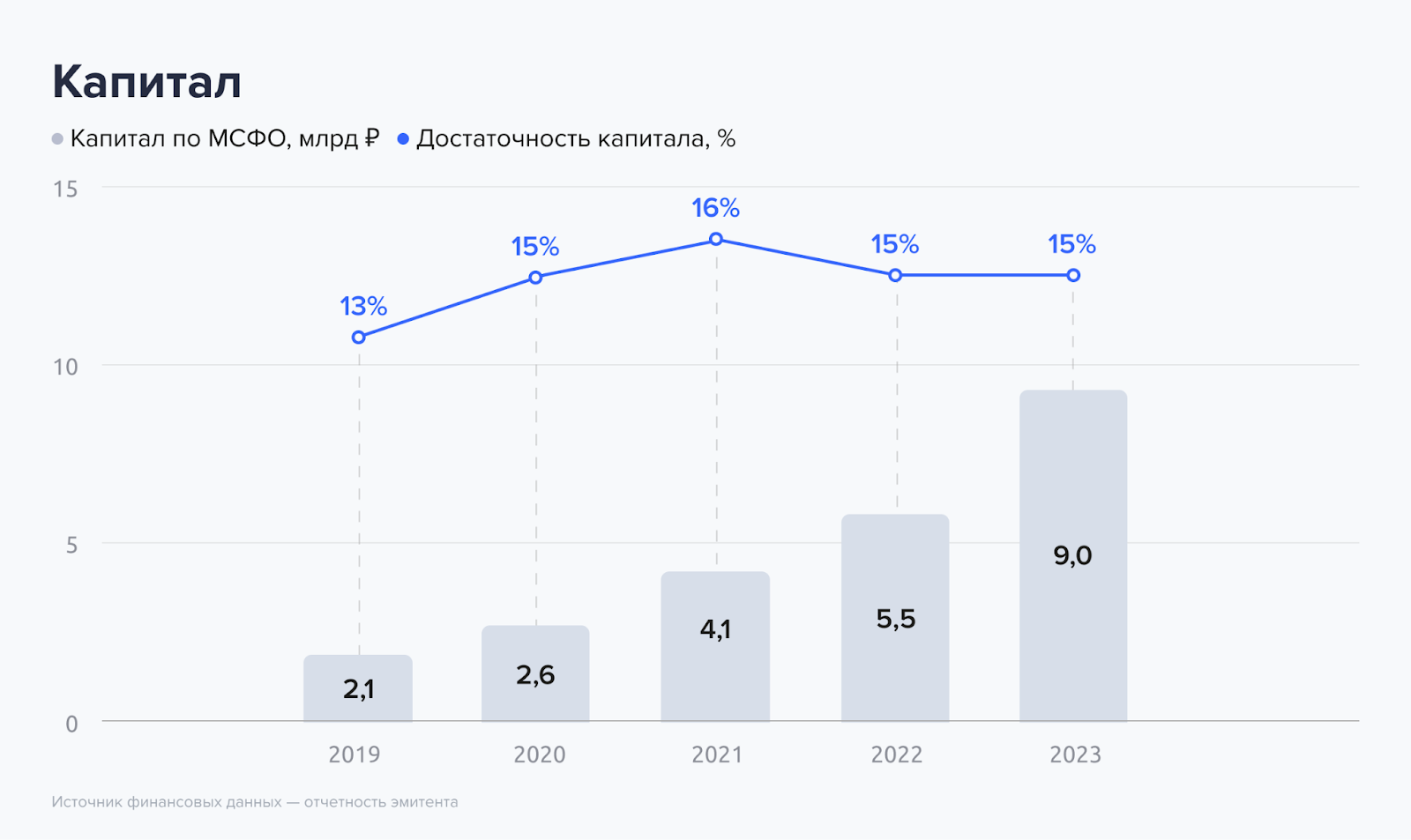

По МСФО за 2023 год процентные доходы по лизингу выросли на 46,6% до 8,2 млрд (5,6 млрд в 2022). Также показал взрывной рост капитал компании, увеличившись на +61,9% с 5,5 млрд до 9 млрд, правда в том числе за счёт взноса 1,5 млрд в уставной капитал от единственного участника Группы — мажоритарной собственницы банка Уралсиб Людмилы Коган. Это свидетельствует о том, что компания заинтересована в росте и развитии, а не в выводе капитала из бизнеса.

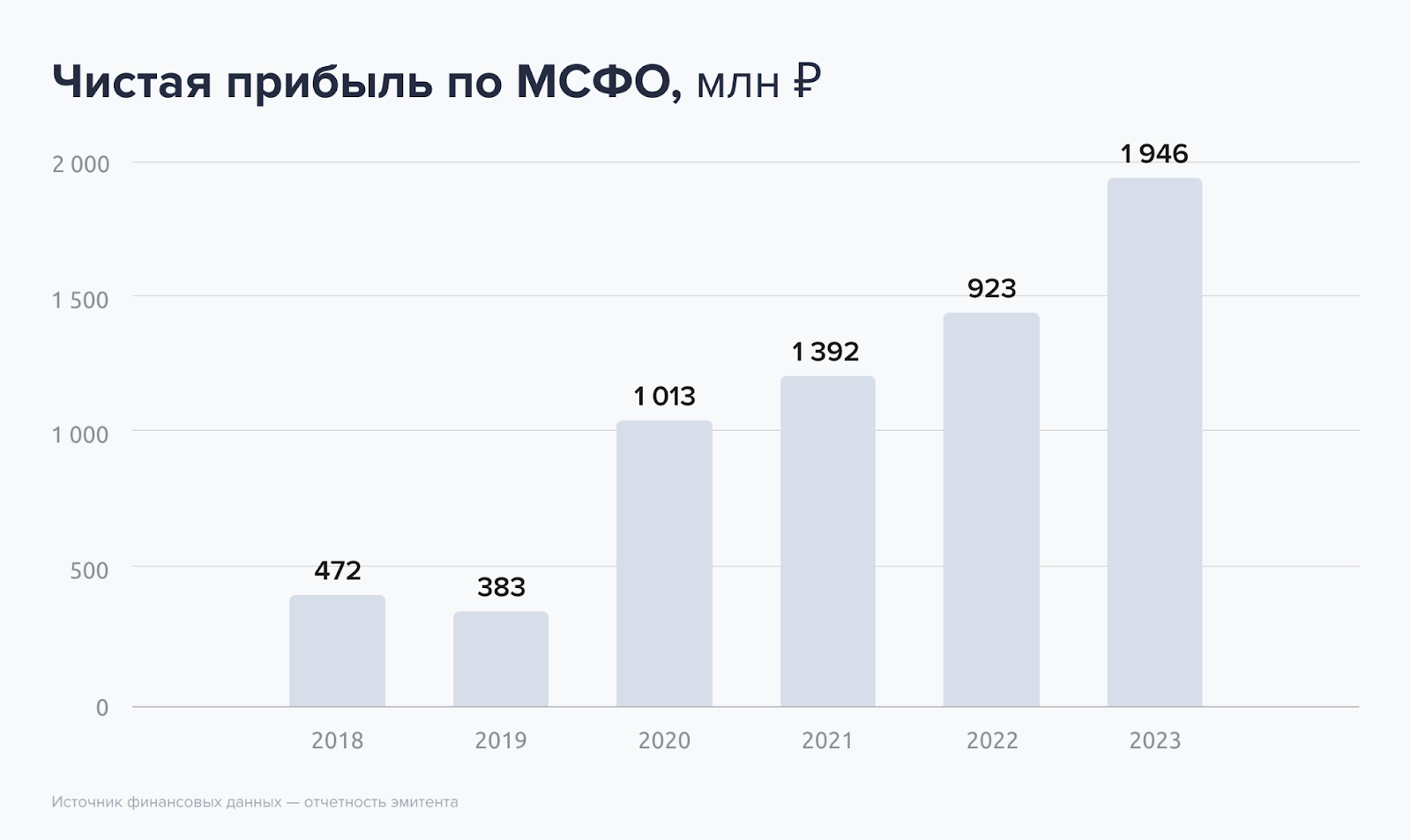

Долговая нагрузка также мощнейшим образом выросла на 64% до 46 млрд, но это отразилось на ЧИЛ за 2023, которые продемонстрировали бурный рост на +71,8% и составили 49,4 млрд. Объём нового бизнеса составил 54,2 млрд (+71%), лизинговый портфель — 82,6 млрд. Чистая прибыль за 2023 — 1,9 млрд (+40%), это рекорд для компании за всю её историю. Рентабельность (ROE) — 28%. Достаточность капитала — 15%, держится стабильно на таком уровне из года в год.

Крепкая лизинговая компания в портфеле никогда лишней не будет, правда у меня уже есть и предыдущие её выпуски, но все фиксы. В размещении планирую поучаствовать, компания мне безусловно нравится, как и купон. Скорее всего, КС+2,85% не дадут, но где-то на КС+2,5% рассчитываю. Выпуск для квалифицированных инвесторов.

Объём выпуска — 3,5 млрд рублей. 3 года. Ориентир купона: КС+2,85%. Без оферты, с амортизацией по 4% на 12–36 купонах. Купоны ежемесячные. Рейтинг A от Эксперт РА (июль 2024).

Интерлизинг — компания, которая 24 года ведёт свою лизинговую деятельность в 68 городах России. Осуществляет лизинг автомобилей, грузового автотранспорта, строительной техники, производственного оборудования и прочего транспорта. Основная доля клиентов приходится на МСБ с различной специализацией.

- Выпуск: Интерлизинг-001Р-09

- Объём: 3,5 млрд рублей

- Начало размещения: 3 сентября (сбор заявок до 29 августа)

- Срок: 3 года

- Купонная доходность: до КС+2,85%

- Выплаты: 12 раз в год

- Оферта: нет

- Амортизация: да

Почему Интерлизинг? Когда вообще этот лизинг кончится?

Да никогда не кончится, даже не надейтесь. Взять под 20% и выдать под 30% — разве не прекрасно? Компания занимает 12 место среди лизинговых компаний России по объёму нового бизнеса на начало 2024 года. Входит в топ-5 частных ЛК по работе с МСБ, в структуре продаж 83% занимают сделки именно с МСБ, а 17% приходятся на крупняк. Портфель характеризуется низким уровнем дефолтности: доля проблемных активов (NPL 90+) в 2023 году составила 1,2% — это весьма хороший показатель.В июле этого года Эксперт РА повысил рейтинг с A- до A. Повышение рейтинга обусловлено органическим ростом бизнеса компании при сохранении комфортной капитальной позиции и высокой рентабельности бизнеса, а также усилением ликвидной позиции.

По МСФО за 2023 год процентные доходы по лизингу выросли на 46,6% до 8,2 млрд (5,6 млрд в 2022). Также показал взрывной рост капитал компании, увеличившись на +61,9% с 5,5 млрд до 9 млрд, правда в том числе за счёт взноса 1,5 млрд в уставной капитал от единственного участника Группы — мажоритарной собственницы банка Уралсиб Людмилы Коган. Это свидетельствует о том, что компания заинтересована в росте и развитии, а не в выводе капитала из бизнеса.

Долговая нагрузка также мощнейшим образом выросла на 64% до 46 млрд, но это отразилось на ЧИЛ за 2023, которые продемонстрировали бурный рост на +71,8% и составили 49,4 млрд. Объём нового бизнеса составил 54,2 млрд (+71%), лизинговый портфель — 82,6 млрд. Чистая прибыль за 2023 — 1,9 млрд (+40%), это рекорд для компании за всю её историю. Рентабельность (ROE) — 28%. Достаточность капитала — 15%, держится стабильно на таком уровне из года в год.

Крепкая лизинговая компания в портфеле никогда лишней не будет, правда у меня уже есть и предыдущие её выпуски, но все фиксы. В размещении планирую поучаствовать, компания мне безусловно нравится, как и купон. Скорее всего, КС+2,85% не дадут, но где-то на КС+2,5% рассчитываю. Выпуск для квалифицированных инвесторов.

Для просмотра ссылки необходимо нажать

Вход или Регистрация