На самом деле, суть ответа на такое требование была довольно ясна.

Акт сверки не является документом, обязательным к составлению между сторонами договора. Соответственно, наказывать за их непредставление налоговый орган не имеет права, так как решение принимает исключительно налогоплательщик. При этом, требование инспекторов в случае отсутствия, обязательно составить акты сверки с контрагентом также незаконное.

Акт сверки не является документом, обязательным к составлению между сторонами договора. Соответственно, наказывать за их непредставление налоговый орган не имеет права, так как решение принимает исключительно налогоплательщик. При этом, требование инспекторов в случае отсутствия, обязательно составить акты сверки с контрагентом также незаконное.

Налоговый орган вообще не обладает полномочиями заставить налогоплательщика делать определенные документы, на обязательные к составлению.

Можно же в тексте ответа на требование сослаться на пп.12 п.1 статьи 21 НК РФ и указать, что любые незаконные требования могут быть обжалованы налогоплательщиком (именно в такой абстрактной формулировке) в том числе в Центральный аппарат ФНС. Она должна убедить проверяющих, что налогоплательщик знает законы и предотвратить составление других незаконных требований. Дополнительно можно указать, что составлять акты сверки обязанности тоже нет.

Можно же в тексте ответа на требование сослаться на пп.12 п.1 статьи 21 НК РФ и указать, что любые незаконные требования могут быть обжалованы налогоплательщиком (именно в такой абстрактной формулировке) в том числе в Центральный аппарат ФНС. Она должна убедить проверяющих, что налогоплательщик знает законы и предотвратить составление других незаконных требований. Дополнительно можно указать, что составлять акты сверки обязанности тоже нет.

Ответ - "дать акты сверки только по договору, который указан в требовании (иначе объем документов будет слишком большим)", тоже имеет право на жизнь. Если есть желание пойти навстречу инспектору (когда акты сверки составлялись), то можно предоставить те, которые непосредственно связаны с указанным в требовании договором. Предоставлять остальные акты не нужно, т.к. налоговая не идентифицировала конкретную сделку, а истребовала их за определенный период.

Мы уже писали о том, почему это незаконно:

В итоге: все зависит от ваших отношений с налоговой, как настоящих, так и будущих. Иногда стоит позволить проверяющему наполнить папку "предпроверочного анализа" хоть каким-нибудь мусором количеством документов, которые не жалко отдать. Правда, не стоит надеяться, что это будет защитой от последующих требований, с которыми также придется работать.

И да. Оштрафовать за непредставление документов, которых у вас нет по причине того, что они не составлялись - нельзя. Этому есть множество примеров из арбитражной практики.

Постановление Арбитражного суда Московского округа от 27.07.2020 N Ф05-7727/2020 по делу N А40-134929/2019

Постановление Арбитражного суда Московского округа от 26.03.2019 N Ф05-2920/2019 по делу N А40-189501/2018

Налоговый орган вообще не обладает полномочиями заставить налогоплательщика делать определенные документы, на обязательные к составлению.

К слову сказать, мы все же не рекомендуем использовать вариант с отказом и жалобой в Управление (говорят так незаметно подкрадывается старость). Просто не видим в этом особой необходимости.

Ответ - "дать акты сверки только по договору, который указан в требовании (иначе объем документов будет слишком большим)", тоже имеет право на жизнь. Если есть желание пойти навстречу инспектору (когда акты сверки составлялись), то можно предоставить те, которые непосредственно связаны с указанным в требовании договором. Предоставлять остальные акты не нужно, т.к. налоговая не идентифицировала конкретную сделку, а истребовала их за определенный период.

Мы уже писали о том, почему это незаконно:

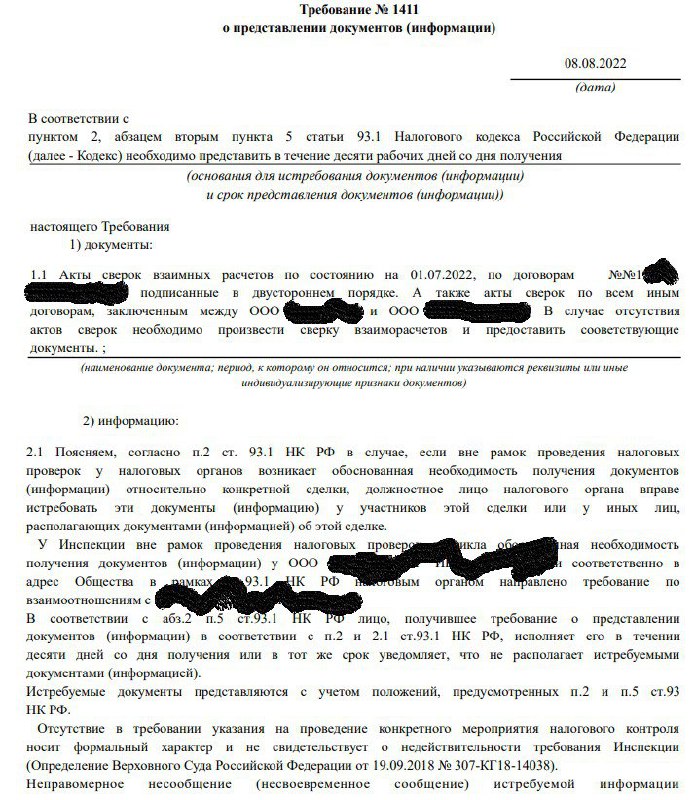

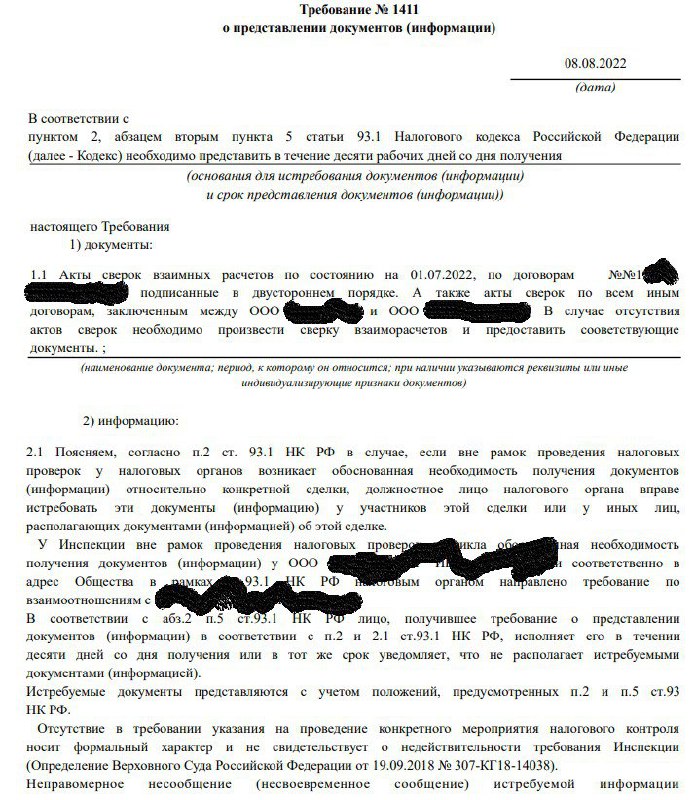

Требования налоговых органов о предоставлении документов и информации вне рамок налоговых проверок сопровождают деятельность любой организации. Именно частота получения таких требований и дачи ответов на них может привести к неправильным решениям со стороны предпринимателя по предоставлению или не предоставлению документов.

Пользуясь некоторой абстрактностью формулировок пункта 2 статьи 93.1 НК РФ, проверяющие иногда пытаются запросить неприлично большой объем документов вне рамок проверки. Некоторые могут посчитать, что в таком случае налогоплательщик имеет возможность лишь просить отсрочки предоставления, но это не так.

Судебная практика подходит к этому вопросу, позволяя признавать такие требования полностью незаконными. Ярким примером является дело № А40-105384/2021.

Фактические обстоятельства: в адрес ООО "Стройресурс" ИФНС России №2 9 по г. Москве было выставлено требование о необходимости предоставления следующих документов: реквизиты договоров, сами договоры, счет- фактуры, товарные накладные, товарно-транспортные накладные, акты приема-передачи товаров (выполненных работ, оказанных услуг), карточки бухгалтерских счетов, оборотно-сальдовые ведомости по определенным контрагентам за период с 01.01.2017 по 31.12.2019. Общество отказалось исполнять данное требование, посчитав, что такой объем запрашиваемых документов характерен только для выездной проверки (само требование было выставлено вне рамок проверки).

Арбитражный суд города Москвы полностью согласился с логикой налогоплательщика, дополнительно указав:

Запрашивая указанные документы (информацию), налоговый орган ссылался на пункт 2 статьи 93.1 Налогового кодекса Российской Федерации, следовательно, оно выставлено вне рамок налоговой проверки

Выставление Обществу требования фактически означает проведение «предпроверочного анализа». На это указывает и большой объем запрашиваемых документов - за три года. Однако, такого мероприятия налогового контроля в НК РФ нет, и ссылки на него в требовании тоже не может быть.

Налоговый орган затребовал у Общества, в том числе, акты о зачете взаимных требований, акты сверки расчетов, доверенности, карточки бухгалтерских счетов, оборотно-сальдовые ведомости. Указанные документы не являются документами по конкретной сделке.

Из требования также следует, что налоговый орган запрашивает документы за определенный налоговый период: 2017 - 2019 г. Однако, истребование документов за три года возможно только в рамках выездной налоговой проверки, что прямо следует из статьи 89 НК РФ.

Налоговый орган неправомерно привлек налогоплательщика к ответственности по статье 126 НК РФ (необходимо было по статье 129.1 НК РФ)

Рекомендации по работе с требованиями вне рамок проверки:

Необходимо обращать внимание на статью, которая указывается налоговым органом в качестве правового основания истребования документов. Именно она позволит налогоплательщику четко определить правила регулирования выставленного ему требования (срок, ответственность в случае нарушения и т.п.)

Если объем документов значительный, стоит соотнести его с объемом документов, который обычно истребуется налоговым органом в ходе проверок

Стоит также анализировать содержание запрашиваемых документов. Налоговый орган не имеет права получить вне рамок проверки документы, связанные только с деятельностью самого налогоплательщика.

Налоговый орган должен указать по какой сделке (сделкам) истребуются документы. Однако, право указывать несколько сделок не означает возможности подменять таким требованием выездную налоговую проверку (истребованием документов по нескольким сделкам за три года)

Решение налогового органа о привлечении к ответственности за совершение налогового правонарушения также является важным документом. Именно там указывается статья, в соответствии с которой вы привлекаетесь к ответственности. Как мы видим, инспекторы не застрахованы от ошибок и в этой части

В итоге: все зависит от ваших отношений с налоговой, как настоящих, так и будущих. Иногда стоит позволить проверяющему наполнить папку "предпроверочного анализа" хоть каким-нибудь мусором количеством документов, которые не жалко отдать. Правда, не стоит надеяться, что это будет защитой от последующих требований, с которыми также придется работать.

И да. Оштрафовать за непредставление документов, которых у вас нет по причине того, что они не составлялись - нельзя. Этому есть множество примеров из арбитражной практики.

Постановление Арбитражного суда Московского округа от 27.07.2020 N Ф05-7727/2020 по делу N А40-134929/2019

Постановление Арбитражного суда Московского округа от 26.03.2019 N Ф05-2920/2019 по делу N А40-189501/2018