Железнодорожников из Новотранса давно не видели, с сентября прошлого года. С тех пор ему рейтинг повысили с A+ до AA-, а также купон ожидается в этот раз выше. Дела у компании идут хорошо, а размещение сегодня, так что быстро.

Фото: Новотранс

Фото: Новотранс

По сравнению с ФПК Гарант-Инвест или ФЭС-Агро, которые интересны по доходности, Новотранс скорее можно поставить рядом с ВСК по надёжности. Не так драйвово, как Интерлизинг, но свою аудиторию найдут и те, и другие. Также из интересного впереди ДАРС, СОПФ Дом РФ и новый выпуск Делимобиля.

Объём выпуска — 6 млрд, доходность 11,8–12,3%. Срок 3 года, без оферты, с амортизацией (по 50% с 11 и 12 купонами). Купоны 4 раза в год. Рейтинг AA- от Эксперт РА (июль 2023).

Новотранс — это российский транспортный холдинг, занимающийся железнодорожными перевозками и сопутствующими железнодорожными делами. Один из крупнейших частных операторов ж/д подвижного состава в России, основной профиль — перевозка угля, щебня, лесоматериалов, металлопродукции и строительных грузов. Тикер: 🛤 Сайт:

🛤 Сайт:

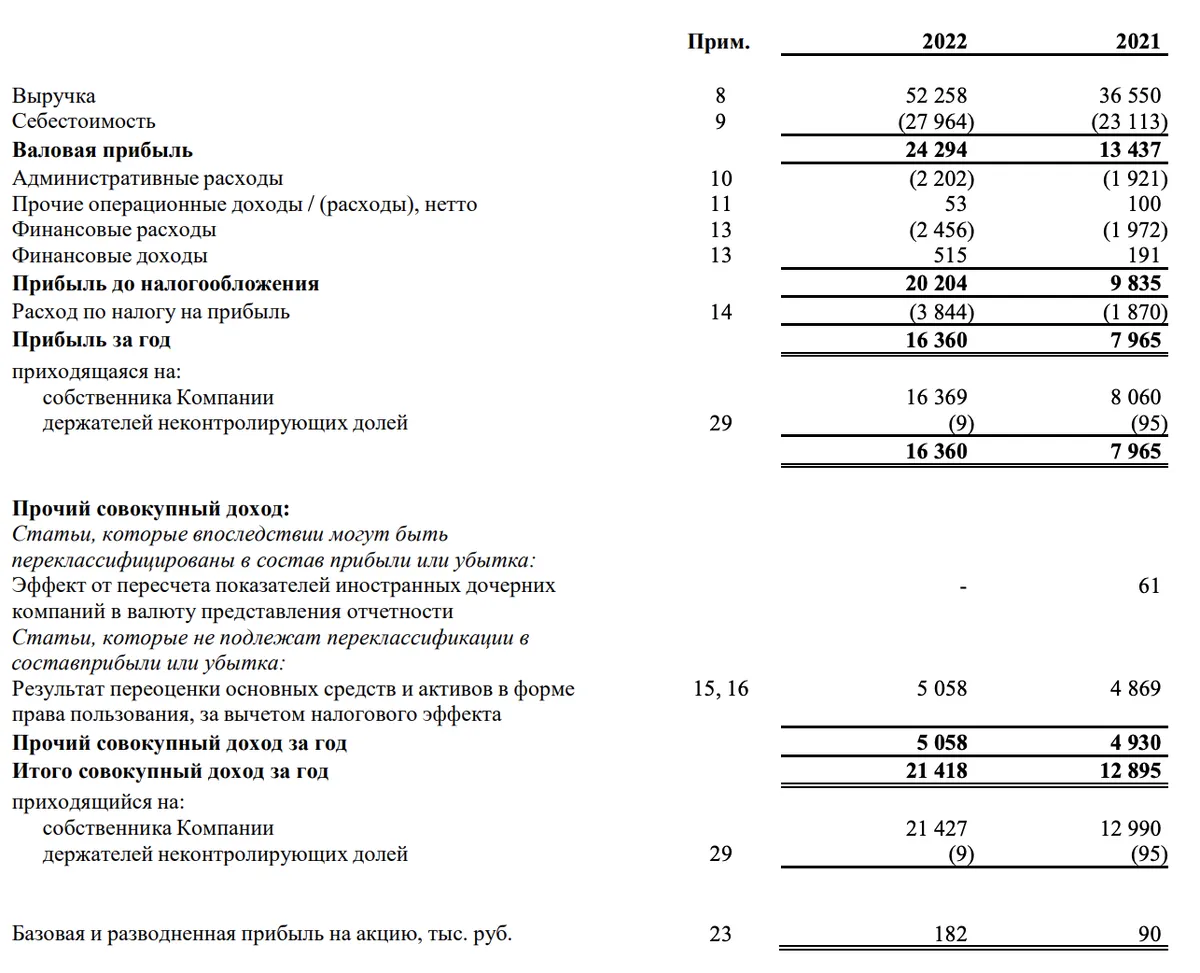

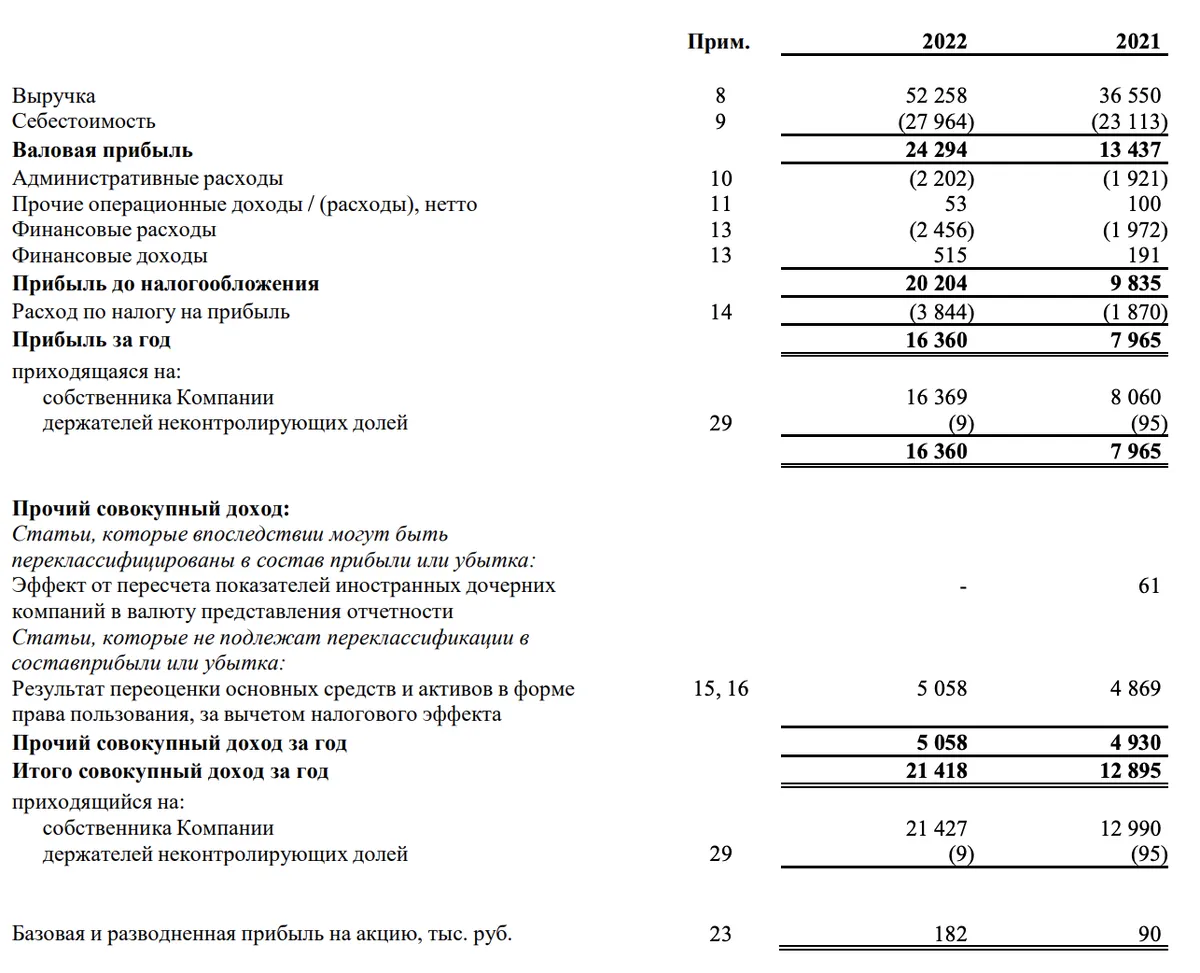

Выручка в 2022 году — 52 млрд против 36 млрд в 2021. Прибыль за 2022 год — 16 млрд против 8 млрд в 2021. У Новотранса отличные показатели, бизнес растёт за счёт увеличения перевозок.

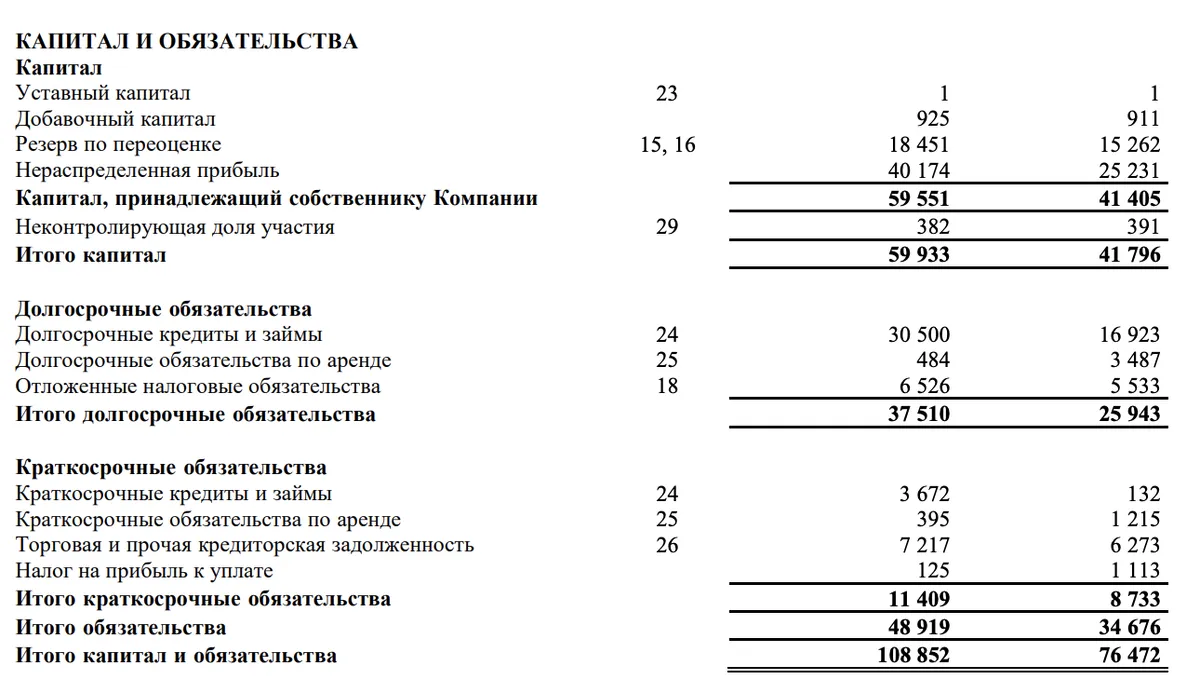

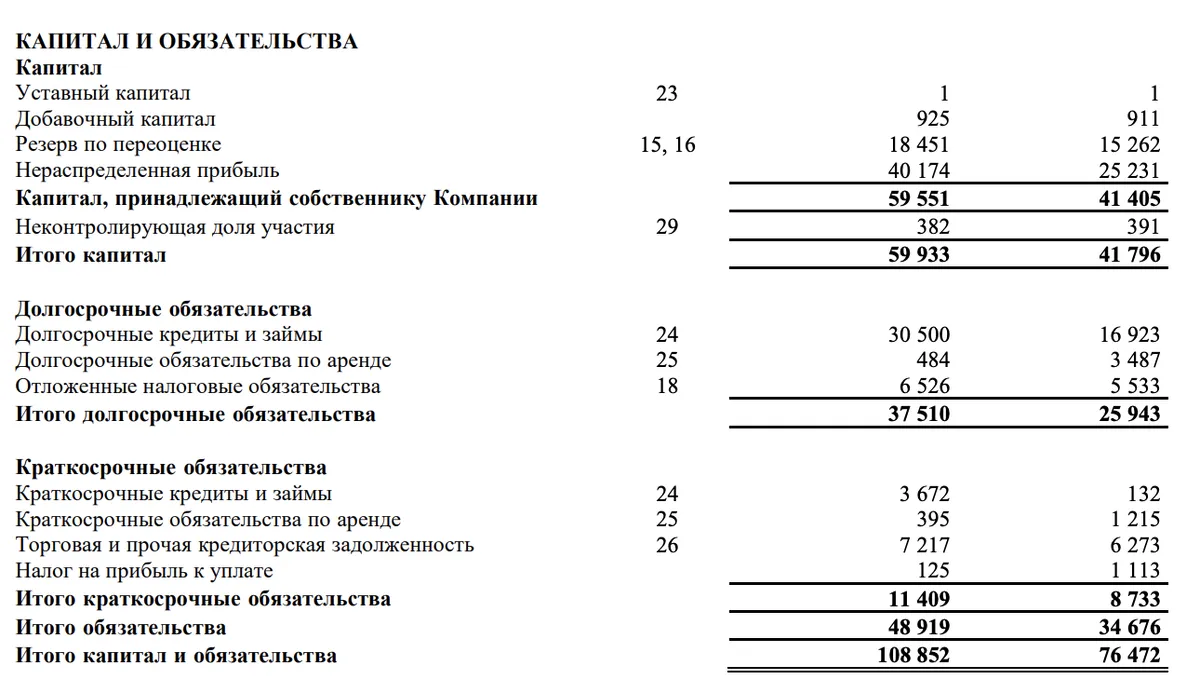

Долгов совсем немного. Показатель Чистый долг / EBITDA равен 1. Один, Карл. Долг компании двукратно покрывается рыночной стоимостью вагонов.

Компания прекрасно зарабатывает на стивидорном бизнесе, на перевозках и на ремонте вагонов (один из крупнейших сервисов по вагонам — у Новотранса). 25 тысяч вагонов в собственности. Выручка и EBITDA компании по итогам 2022 увеличились на 43% и 70% соответственно, рентабельность по EBITDA в 2022 году — 53% (44% в 2021).

Не вижу смысла сильно углубляться в отчётность и бизнес компании, надеюсь, что все видят, в какую сторону (на восток и с востока) едут ресурсы и товары. Интересный и надёжный вариант для консервативных инвесторов, которым надёжность важнее доходности. И параметры выпуска в самый раз. 3 года, амортизация в самом конце. Конечно, купон небольшой, но для тех, кто любит доходность повыше, скоро будут интересные выпуски.

По сравнению с ФПК Гарант-Инвест или ФЭС-Агро, которые интересны по доходности, Новотранс скорее можно поставить рядом с ВСК по надёжности. Не так драйвово, как Интерлизинг, но свою аудиторию найдут и те, и другие. Также из интересного впереди ДАРС, СОПФ Дом РФ и новый выпуск Делимобиля.

Объём выпуска — 6 млрд, доходность 11,8–12,3%. Срок 3 года, без оферты, с амортизацией (по 50% с 11 и 12 купонами). Купоны 4 раза в год. Рейтинг AA- от Эксперт РА (июль 2023).

Новотранс — это российский транспортный холдинг, занимающийся железнодорожными перевозками и сопутствующими железнодорожными делами. Один из крупнейших частных операторов ж/д подвижного состава в России, основной профиль — перевозка угля, щебня, лесоматериалов, металлопродукции и строительных грузов. Тикер:

Для просмотра ссылки необходимо нажать

Вход или Регистрация

- Выпуск: Новотранс ХК-001Р-04.

- Объём: 6 млрд.

- Начало размещения: 29 августа 2023 (сбор заявок до 24 августа).

- Срок: 3 года.

- Купонная доходность: 11,8–12,3%.

- Выплаты: 4 раза в год.

- Оферта: нет.

- Амортизация: да.

Почему Новотранс? Они же уголь возят, а не золото

Ну, надеюсь, что и золото они при необходимости тоже могут отвезти. А так вообще компания-то очень даже стабильная, что подтверждается и кредитным рейтингом ruAA-. Долгов умеренно, показатель Чистый долг/EBITDA будет терпимым даже с учетом нового выпуска.Выручка в 2022 году — 52 млрд против 36 млрд в 2021. Прибыль за 2022 год — 16 млрд против 8 млрд в 2021. У Новотранса отличные показатели, бизнес растёт за счёт увеличения перевозок.

Долгов совсем немного. Показатель Чистый долг / EBITDA равен 1. Один, Карл. Долг компании двукратно покрывается рыночной стоимостью вагонов.

Компания прекрасно зарабатывает на стивидорном бизнесе, на перевозках и на ремонте вагонов (один из крупнейших сервисов по вагонам — у Новотранса). 25 тысяч вагонов в собственности. Выручка и EBITDA компании по итогам 2022 увеличились на 43% и 70% соответственно, рентабельность по EBITDA в 2022 году — 53% (44% в 2021).

Не вижу смысла сильно углубляться в отчётность и бизнес компании, надеюсь, что все видят, в какую сторону (на восток и с востока) едут ресурсы и товары. Интересный и надёжный вариант для консервативных инвесторов, которым надёжность важнее доходности. И параметры выпуска в самый раз. 3 года, амортизация в самом конце. Конечно, купон небольшой, но для тех, кто любит доходность повыше, скоро будут интересные выпуски.

Для просмотра ссылки необходимо нажать

Вход или Регистрация