Совмещение УСН и НПД не допускается законом. Если ИП больше месяца применяет одновременно два этих режима, ИФНС прекращает его регистрацию в качестве плательщика НПД и переводит на УСН. Разберем, что нужно сделать ИП и его заказчику, если налоговая инспекция сняла ИП с НПД.

Иллюстрация: Вера Ревина/Клерк.ру

Иллюстрация: Вера Ревина/Клерк.ру

Запрет на совмещение НПД с другими системами налогообложения прописан в пп. 7 п. 2 ст. 4 закона № 422-ФЗ. Если ИП нарушает это условие и начинает работать на УСН, то у него есть месяц, чтобы решить: остаться на НПД или на упрощенке (п. 4 ст. 15 закона № 422-ФЗ).

По истечении месяца неопределившегося предпринимателя снимут с учета в качестве плательщика НПД и переведут на УСН с даты начала совмещения. Исключений из этого правила нет.

Если по истечении месяца ИФНС уведомление не получает, она самостоятельно снимает ИП с учета. Раньше все было сложнее. Уведомлений не приходило и снятие с НПД происходило не сразу, а с опозданием в полгода, год и больше.

Обратите внимание, что наличие у ИФНС обязанности снять ИП с НПД из-за совмещения, не отменяет обязанности плательщика НПД самому подать уведомление о снятии с УСН из-за утраты права на этот режим.

То есть, в первую очередь ИП, а не ИФНС должен контролировать соблюдение условий применения НПД. А если они нарушены – самостоятельно сняться с режима, не дожидаясь, пока это сделает ИФНС. Такой позиции придерживаются ИФНС при рассмотрении споров о лишении статуса плательщика НПД из-за совмещения режимов.

Так как сейчас практически не встречается ситуация, когда снятие с НПД происходит с опозданием, рассматривать будем порядок действий при снятии с самозанятости через месяц после начала совмещения.

Если ИП решил снова вернуться на НПД, то взносы желательно оплатить до перехода на самозанятость. Тогда их можно будет учесть при расчете налога по УСН.

С 2023 года изменился порядок уплаты практически все обязательных платежей, включая страховые взносы. В общем порядке все они платятся на ЕНС в рамках ЕНП. То есть ИП пополняет свой налоговый счет на сумму платежа, а когда приходит срок уплаты, ИФНС списывает деньги со счета.

На 2023 год установлен переходный период, во время которого ИП могут оплачивать налоги и взносы по-старому: платежными поручениями с указанием всех реквизитов.

Если при расчете платежа по УСН ИП хочет учесть ранее уплаченные страховые взносы, он должен соблюсти ряд условий:

Обратите внимание, что оплачивать платежи по-старому могут только те ИП, которые не подавали ранее в ИФНС уведомление об исчисленных суммах налога.

Авансовые платежи по УСН уплачиваются также двумя способами: по новому порядку на ЕНС в рамках ЕНП или по-старому платежными поручениями со всеми реквизитами.

Для ИП на УСН в 2023 году установлена обязанность представления в ИФНС уведомления об исчисленных налогах. Оно сдается для того, чтобы налоговая знала, сколько денег списывать с ЕНС в счет оплаты УСН по каждому кварталу.

ИП, которые платят налоги по платежному поручению, могут не подавать уведомление об исчисленных суммах. Но такое послабление сделано только на 2023 год. С 2024 года все платежи будут проходить через ЕНС с подачей уведомления об исчисленных суммах (если срок уплаты налога наступает ранее сдачи отчетности по нему).

Срок уплаты авансовых платежей по УСН с 1 января изменился. Теперь их нужно перечислить в бюджет не позднее 28 числа месяца, следующего за отчетным кварталом. А налог необходимо оплатить до 28 апреля следующего года.

Направить отчетность в ИФНС можно разными способами:

Если ИП был снят с НПД из-за превышения лимита по доходу, то повторно встать на учет в качестве самозанятого он может только с 1 января следующего года.

Повторная регистрация не займет много времени. Достаточно лишь перейти в приложение «Мой налог» и нажать на баннер на главной странице. Желательно дождаться уведомления о постановке на учет и проверить свой статус – получив справку о постановке в приложении «Мой налог».

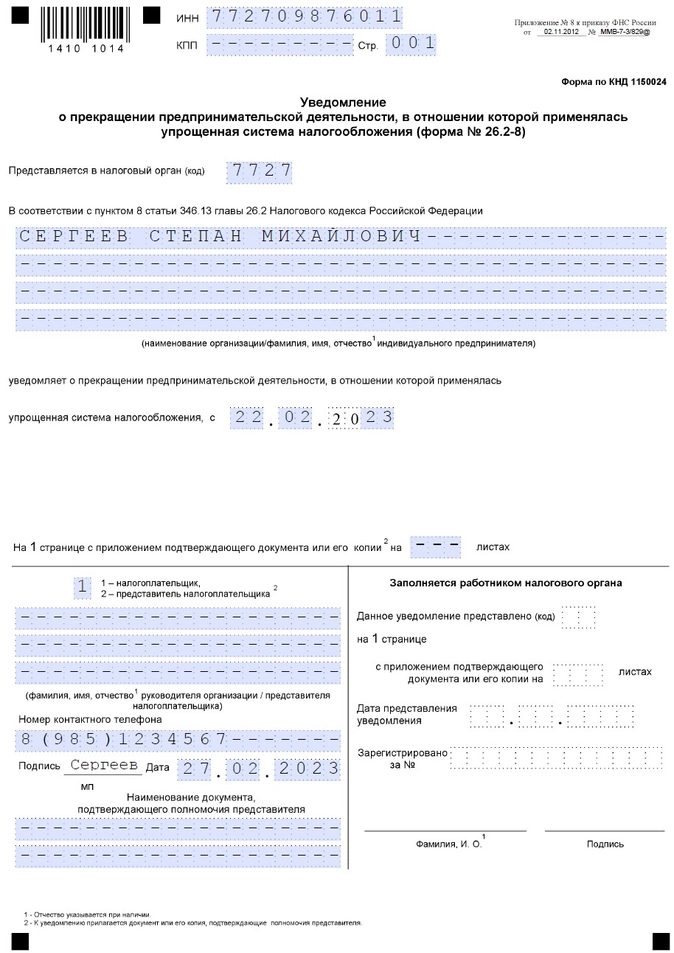

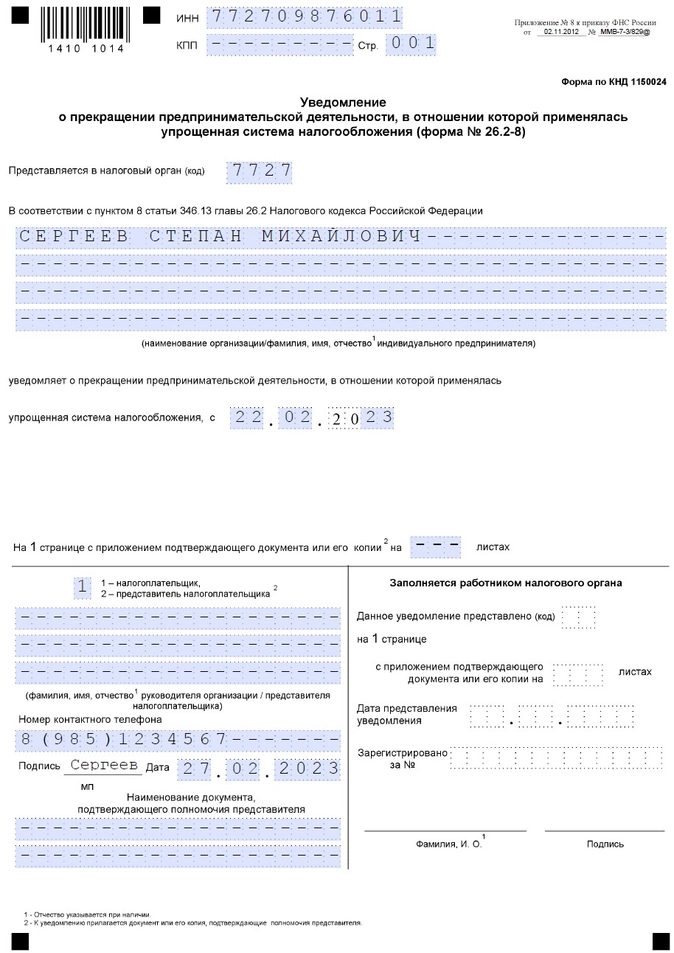

Форма уведомления о снятии с УСН утверждена Приказом ФНС от 02.11.2012 № ММВ-7-3/829@.

Рассмотрим вкратце, как заполнить этот документ.

Образец заполнения

Образец заполнения

Можно заключить дополнительное соглашение к договору, в котором будут отражены особенности сотрудничества с исполнителем после утраты им статуса плательщика НПД. Но делать это необязательно.

Что же касается расходов, то они будут подтверждаться первичными документами: актом выполненных работ и договором с ИП.

Аннулирование режима из-за совмещения с УСН

Налог на профессиональный доход – самостоятельный режим налогообложения. Применяя НПД, нельзя параллельно работать на УСН или патенте.Запрет на совмещение НПД с другими системами налогообложения прописан в пп. 7 п. 2 ст. 4 закона № 422-ФЗ. Если ИП нарушает это условие и начинает работать на УСН, то у него есть месяц, чтобы решить: остаться на НПД или на упрощенке (п. 4 ст. 15 закона № 422-ФЗ).

По истечении месяца неопределившегося предпринимателя снимут с учета в качестве плательщика НПД и переведут на УСН с даты начала совмещения. Исключений из этого правила нет.

Можно ли оспорить аннулирование самозанятости из-за совмещения УСН и НПД

Нет, нельзя. Но сейчас последствия от такого совмещения минимальны. Предпринимателю, который начал совмещать НПД и УСН, в приложение «Мой налог» приходит сообщение о необходимости снятия с УСН.Если по истечении месяца ИФНС уведомление не получает, она самостоятельно снимает ИП с учета. Раньше все было сложнее. Уведомлений не приходило и снятие с НПД происходило не сразу, а с опозданием в полгода, год и больше.

Обратите внимание, что наличие у ИФНС обязанности снять ИП с НПД из-за совмещения, не отменяет обязанности плательщика НПД самому подать уведомление о снятии с УСН из-за утраты права на этот режим.

То есть, в первую очередь ИП, а не ИФНС должен контролировать соблюдение условий применения НПД. А если они нарушены – самостоятельно сняться с режима, не дожидаясь, пока это сделает ИФНС. Такой позиции придерживаются ИФНС при рассмотрении споров о лишении статуса плательщика НПД из-за совмещения режимов.

Порядок действий после снятия с НПД из-за совмещения с УСН

Порядок действий после снятия с НПД зависит от того, останется ли ИП на УСН или вернется на НПД. Рассмотрим оба варианта.Так как сейчас практически не встречается ситуация, когда снятие с НПД происходит с опозданием, рассматривать будем порядок действий при снятии с самозанятости через месяц после начала совмещения.

- Автоматическое формирование актов и чеков.

- Выплаты исполнителям на карты любого банка РФ.

- Удобная интеграция с учетной программой компании.

- Клиентская поддержка и консалтинг.

ИП решил остаться на УСН

Если предприниматель решил не возвращаться на НПД, а остаться до конца года на упрощенке, ему нужно:- Уплатить страховые взносы за текущий год.

- Рассчитать и уплатить в бюджет авансовые платежи по УСН.

- Сдать по окончании года декларацию по УСН.

ИП решил вернуться на НПД

Если предприниматель принял решение снова перейти на НПД, ему нужно будет:- Рассчитать и уплатить в бюджет страховые взносы.

- Пересчитать налог по УСН и уплатить его в бюджет.

- Снова встать на учет в качестве самозанятого.

- В течение месяца сдать в ИФНС уведомление о снятии с УСН.

- Подготовить и направить в инспекцию декларацию по УСН за текущий год.

Уплата страховых взносов

Если ИП решил остаться на УСН, он рассчитывает сумму взносов за период с даты перехода на УСН и до конца года. Расчет в этом случае производится за неполный год. Если ИП планирует учесть взносы при расчете авансов и налога по УСН, то оплатить их нужно в том квартале, за который рассчитывается платеж по УСН.Если ИП решил снова вернуться на НПД, то взносы желательно оплатить до перехода на самозанятость. Тогда их можно будет учесть при расчете налога по УСН.

С 2023 года изменился порядок уплаты практически все обязательных платежей, включая страховые взносы. В общем порядке все они платятся на ЕНС в рамках ЕНП. То есть ИП пополняет свой налоговый счет на сумму платежа, а когда приходит срок уплаты, ИФНС списывает деньги со счета.

На 2023 год установлен переходный период, во время которого ИП могут оплачивать налоги и взносы по-старому: платежными поручениями с указанием всех реквизитов.

Расчет и уплата платежа по УСН

При снятии с НПД налоговая инспекция аннулирует все чеки ИП, которые он выставил в период совмещения. После аннулирования чеков, ИФНС производит перерасчет налога и возвращает его ИП в виде переплаты. Соответственно, тот доход, который предприниматель получил в период совмещения, должен быть пересчитан по УСН.Если при расчете платежа по УСН ИП хочет учесть ранее уплаченные страховые взносы, он должен соблюсти ряд условий:

- Оплатить взносы в период нахождения на УСН.

- Зарезервировать дату уплаты страховых взносов.

Обратите внимание, что оплачивать платежи по-старому могут только те ИП, которые не подавали ранее в ИФНС уведомление об исчисленных суммах налога.

Авансовые платежи по УСН уплачиваются также двумя способами: по новому порядку на ЕНС в рамках ЕНП или по-старому платежными поручениями со всеми реквизитами.

Для ИП на УСН в 2023 году установлена обязанность представления в ИФНС уведомления об исчисленных налогах. Оно сдается для того, чтобы налоговая знала, сколько денег списывать с ЕНС в счет оплаты УСН по каждому кварталу.

ИП, которые платят налоги по платежному поручению, могут не подавать уведомление об исчисленных суммах. Но такое послабление сделано только на 2023 год. С 2024 года все платежи будут проходить через ЕНС с подачей уведомления об исчисленных суммах (если срок уплаты налога наступает ранее сдачи отчетности по нему).

Срок уплаты авансовых платежей по УСН с 1 января изменился. Теперь их нужно перечислить в бюджет не позднее 28 числа месяца, следующего за отчетным кварталом. А налог необходимо оплатить до 28 апреля следующего года.

Сдача декларации по УСН

В декларацию нужно включить весь доход, полученный в период совмещения. Срок сдачи декларации в ИФНС зависит от того, остается ли ИП на УСН или переходит на НПД:- До 25 апреля следующегогода – если ИП остается на УСН до конца года.

- До 25 числа месяца, следующего за месяцем, в котором ИП отказался от применения УСН – при переходе на НПД и снятии с УСН.

Направить отчетность в ИФНС можно разными способами:

- На бумаге – лично или через представителя.

- В электронной форме – по ТКС или через личный кабинет ИП.

- По почте – заказным письмом с описью вложения.

Повторная постановка на НПД

Повторно зарегистрироваться в качестве самозанятого ИП может сразу в этот же день. Дожидаться окончания года не нужно.Если ИП был снят с НПД из-за превышения лимита по доходу, то повторно встать на учет в качестве самозанятого он может только с 1 января следующего года.

Повторная регистрация не займет много времени. Достаточно лишь перейти в приложение «Мой налог» и нажать на баннер на главной странице. Желательно дождаться уведомления о постановке на учет и проверить свой статус – получив справку о постановке в приложении «Мой налог».

Снятие с УСН

После повторной постановки на НПД ИП должен в течение месяца сдать в налоговую уведомление по форме 26.2-8. Если он опять опоздает со сдачей этого документа – ИФНС снова снимет его с учета.Форма уведомления о снятии с УСН утверждена Приказом ФНС от 02.11.2012 № ММВ-7-3/829@.

Рассмотрим вкратце, как заполнить этот документ.

| Поле (строка) | Вносимая информация |

| ИНН/КПП | В поле ИНН необходимо внести идентификационный номер налогоплательщика. Узнать его можно из соответствующего документа, в приложении «Мой налог» (главный экран, внизу кнопка «Прочее» → «Профиль») или на сайте ФНС в специальном

Для просмотра ссылки необходимо нажать

Вход или Регистрация

.Строку «КПП» ИП не заполняют. В ней необходимо поставить прочерк |

| «Представляется в налоговый орган (код)» | Указывается 4-значный код ИФНС, на учете в которой состоит ИП. Узнать этот код можно из выписки ЕГРИП или с помощью

Для просмотра ссылки необходимо нажать

Вход или Регистрация

на сайте ФНС РФ |

| «Наименование организации/фамилия, имя, отчество индивидуального предпринимателя» | ФИО ИП указывается построчно. Аббревиатуру «Индивидуальный предприниматель» указывать не нужно |

| «Уведомляет о прекращении предпринимательской деятельности, в отношении которой применялась упрощенная система налогообложения, с... | Вносится дата перехода на НПД. Именно с этого дня ИП перестает быть плательщиком УСН |

| На 1 странице с приложением подтверждающего документа на... листах или его копии | Если уведомление сдает представитель ИП, то в этом поле нужно указать из скольких листов состоит доверенность. Если уведомление сдает сам ИП, ставим в этом поле прочерки |

| Нижнее поле уведомления | Указывается код лица, подающего уведомление:

|

| Номер контактного телефона | Вносим номер телефона, по которому сотрудник налогового органа может связаться с ИП, если вдруг возникнут уточняющие вопросы |

| Подпись и дата | Подписываем документ и указываем дату его составления |

| Наименование документа, подтверждающего полномочия представителя | Указываем название документа («Доверенность») и его реквизиты (номер и дата) |

Что делать заказчику, если исполнителя сняли с НПД из-за совмещения с УСН

При снятии ИП с НПД, неважно по какой причине, заказчик не несет никаких рисков. Так как статус индивидуального предпринимателя исполнитель не утрачивает. А это означает, что платить НДФЛ и взносы с вознаграждения, выплаченного исполнителю-ИП, не нужно.Можно заключить дополнительное соглашение к договору, в котором будут отражены особенности сотрудничества с исполнителем после утраты им статуса плательщика НПД. Но делать это необязательно.

Что же касается расходов, то они будут подтверждаться первичными документами: актом выполненных работ и договором с ИП.

Для просмотра ссылки необходимо нажать

Вход или Регистрация