На небе только и разговоров что о кубышке Интер РАО. Которые, правда, не очень хорошо слышны из-за разговоров про CAPEX, на который её могут пустить. А могут и не пустить. Итак, новая серия дивидендного разбора, встречаем энергетиков.

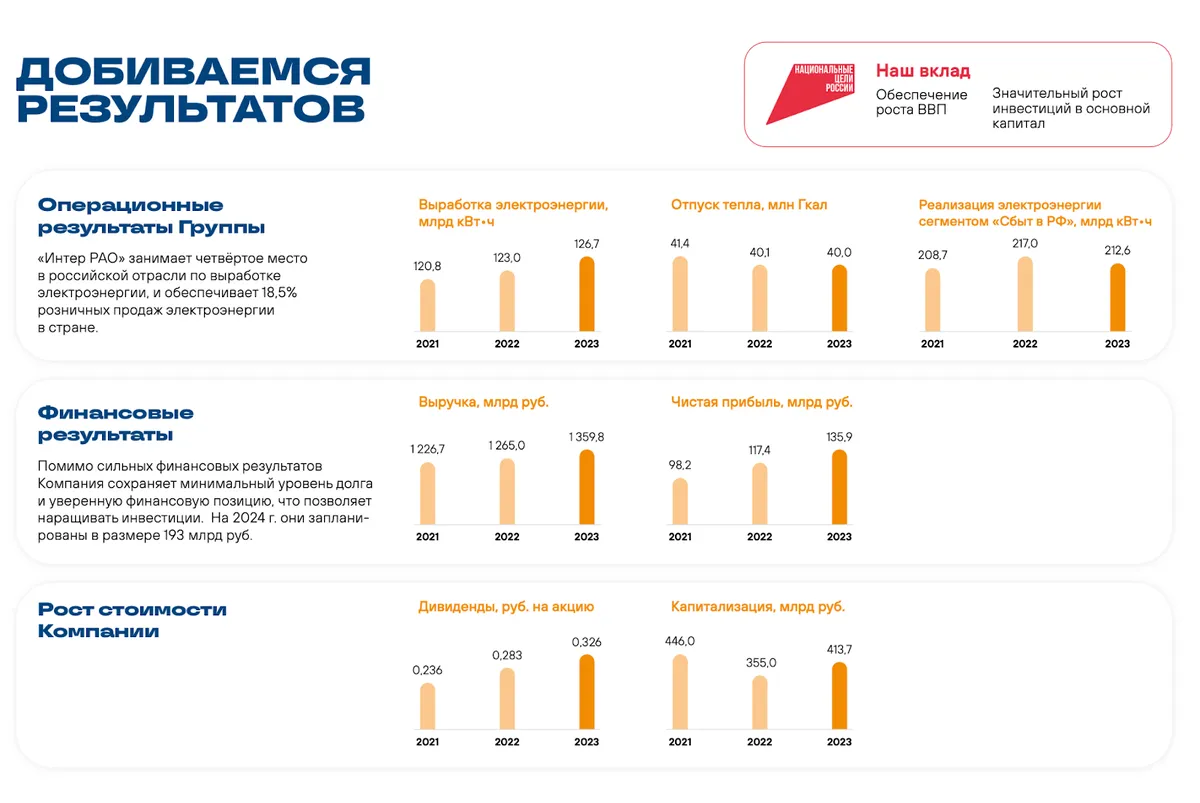

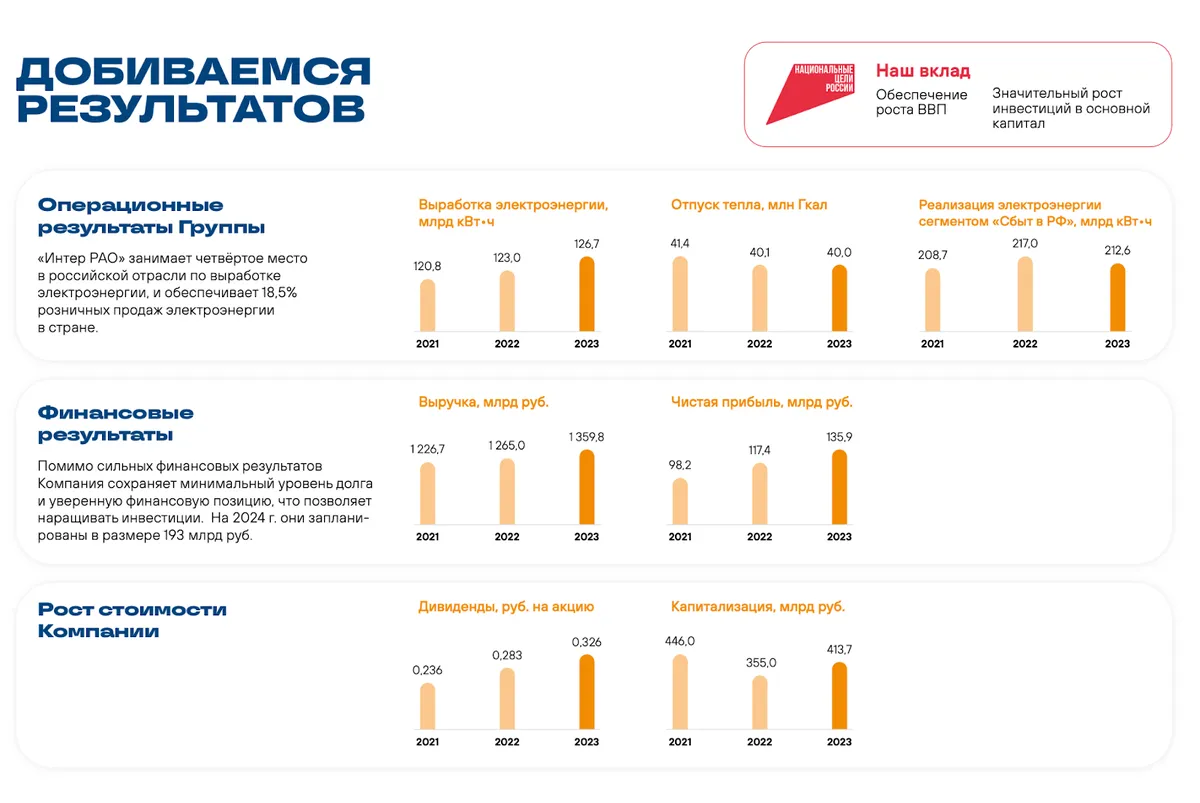

За 2023 год дивиденды выплатили рекордные — 0,326 рубля на акцию или 8%. По сравнению с 2019 годом сумма и дивдоходность увеличились примерно в 2 раза.

Дивдоходность за последние 10 лет (2015–2024): 0,09%, 0,72%, 3,99%, 3,2%, 4,19%, 3,84%, 3,49%, 7,31%, 6,5%, 8,03%

Средняя доходность за 10 лет: 5,32%

Средняя дивдоходность невысокая. Для сравнения: у Газпром нефти средняя дивдоходность за 10 лет получилась 8,1%, у Северстали — 9,47%, у Лукойла — 8,22%, а у НЛМК — 8,39%. Но у Роснефти меньше — 5,02%.

Чистый долг компании отрицательный и равен -428 млрд. Показатель Чистый долг/EBITDA равен -2,4. Чистые активы 929 млрд. Рентабельность по EBITDA 13,4%.

Интер РАО ведёт активную инвестиционную деятельность, покупают энергогенерирующие компании, модернизируя имеющиеся и строя новые. Кубышка Интер Рао 508 млрд рублей, и она не только приносит процентные доходы, но и тратится на инвестиции. Мне нравится этот подход, я и сам создаю подобную кубышку, с помощью которой планирую со временем купить недвижимость. Кто-то, конечно, рассчитывает, что кубышку пустят на дивиденды, кто-то надеется на то, что дивы увеличат с 25% до 50% от прибыли благодаря всё тому же кэшу, но мне ближе мнение о том, что кубышка будет помогать в осуществлении инвестиционных программ, а активы уже будут генерить прибыль, которая будет идти на дивиденды, а CAPEX перейдёт со временем в капитализацию.

Дивидендная политика

Дивполитика Интер РАО предполагает направлять на дивиденды 25% от чистой прибыли по МСФО. 25% — не так уж и много, но благодаря невысоким выплатам компании удаётся накапливать кэш и инвестировать в новые проекты. Возможно, Интер повысит выплаты, но пока это лишь в фантазиях инвесторов.История дивидендов

Дивиденды от Интер РАО — одна из самых стабильных историй последнего десятилетия. Ни единого разрыва с 2015 по 2024 год. Но дивполитика с 25% от прибыли существенно ограничивает привлекательность компании для частных инвесторов.За 2023 год дивиденды выплатили рекордные — 0,326 рубля на акцию или 8%. По сравнению с 2019 годом сумма и дивдоходность увеличились примерно в 2 раза.

Дивдоходность за последние 10 лет (2015–2024): 0,09%, 0,72%, 3,99%, 3,2%, 4,19%, 3,84%, 3,49%, 7,31%, 6,5%, 8,03%

Средняя доходность за 10 лет: 5,32%

Средняя дивдоходность невысокая. Для сравнения: у Газпром нефти средняя дивдоходность за 10 лет получилась 8,1%, у Северстали — 9,47%, у Лукойла — 8,22%, а у НЛМК — 8,39%. Но у Роснефти меньше — 5,02%.

Ближайшие дивиденды

По результатам 2023 заплатили 0,326 рубля на акцию, или 8% дивдоходности. Следующие дивиденды будут скорее всего в мае 2025. 8% — не так уж и много, но тренд хороший, а если продлится, то будет вообще супер.

Последний отчёт

С показателями у компании все предельно прекрасно, достаточно взглянуть на МСФО. За 2023 год выручка составила 1359,8 млрд рублей (+7,5% г/г). EBITDA составила 182,4 млрд рублей (-0,5% г/г). Чистая прибыль порадовала и составила 135,9 млрд рублей (+15,7% г/г). Это ли не праздник кристально прозрачного энергетического и энергичного туземуна?

Чистый долг компании отрицательный и равен -428 млрд. Показатель Чистый долг/EBITDA равен -2,4. Чистые активы 929 млрд. Рентабельность по EBITDA 13,4%.

Интер РАО ведёт активную инвестиционную деятельность, покупают энергогенерирующие компании, модернизируя имеющиеся и строя новые. Кубышка Интер Рао 508 млрд рублей, и она не только приносит процентные доходы, но и тратится на инвестиции. Мне нравится этот подход, я и сам создаю подобную кубышку, с помощью которой планирую со временем купить недвижимость. Кто-то, конечно, рассчитывает, что кубышку пустят на дивиденды, кто-то надеется на то, что дивы увеличат с 25% до 50% от прибыли благодаря всё тому же кэшу, но мне ближе мнение о том, что кубышка будет помогать в осуществлении инвестиционных программ, а активы уже будут генерить прибыль, которая будет идти на дивиденды, а CAPEX перейдёт со временем в капитализацию.

Такое мы берём?

Я беру, у меня целевая доля Интер РАО в портфеле акций 3%, но есть мысли о том, чтобы поднять целевую долю повыше. До 2030 года инвестпрограмма уже расписана, можно смело надеяться на её осуществление. Интер РАО показывает себя надёжным партнёром дивидендного инвестора, стоит сейчас дёшево, и в долгосрочной перспективе, полагаю, будет дорожать. Как оно будет на самом деле — увидим лет через 6. Или раньше.

Для просмотра ссылки необходимо нажать

Вход или Регистрация